Изменения в главу 21 "Налог на добавленную стоимость" НК РФ вступили в силу с 1 января 2009 года, но только в конце мая 2009 года Правительство РФ в соответствии с наделенными полномочиями внесло необходимые дополнения и изменения в Правила ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по НДС. По ряду позиций нововведения оказались весьма существенными, и обусловили необходимость доработки типовых конфигураций учетных программ фирмы "1С" для их поддержки. О наиболее значимых изменениях и их учете (с учетом разъяснений Минфина и ФНС России) в "1С:Бухгалтерии 8" рассказывает д.э.н., профессор Финансовой академии при Правительстве РФ С.А. Харитонов.

Порядок выставления счетов-фактур

Федеральным законом от 26.11.2008 № 224-ФЗ в главу 21 НК РФ "Налог на добавленную стоимость" были внесены значительные изменения. В частности, у организаций появилась возможность принимать к вычету налог с уплаченной продавцу предоплаты в счет предстоящей поставки товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализация которых облагается НДС. Для этого предварительная форма оплаты должна быть предусмотрена условиями договора с продавцом и от продавца получен счет-фактура "особого" образца, содержащий показатели, предусмотренные пунктом 5.1 статьи 169 НК РФ.

Поскольку изменения в главу 21 НК РФ вступили в силу с 1 января 2009 года (п. 1 ст. 9 Федерального закона от 26.11.2008 № 224-ФЗ), новый порядок действует в отношении сумм предоплаты, начиная с этой даты. Однако применение нововведений на практике вызывало ряд вопросов, ответы на которые в НК РФ и в действующих на момент вступления в силу нововведений Правилах, утвержденных постановлением Правительства РФ от 02.12.2000 № 914, отсутствовали. В частности, одна из проблем, с которой столкнулись некоторые продавцы в связи с обязанностью выставлять покупателю счет-фактуру на предоплату, связана с указанием наименования товара. Как отражать название, если договор содержит большой перечень поставляемых товаров и невозможно определить, в счет каких именно товаров поступает предоплата? Другая проблема была связана со сроками выставления счета-фактуры на аванс. Всегда ли его необходимо выставлять в течение пяти календарных дней после получения предоплаты? Требуется ли его выставлять, если в этот период (в течение пяти дней) произошла отгрузка товаров (передача результатов работ, оказание услуг), передача имущественных прав?

В течение января-мая 2009 года финансовое ведомство выпускало разъясняющие письма по отдельным аспектам практического применения нововведений.

Наименование товаров в счете-фактуре на аванс

Нововведения предусматривают, что при получении предварительной оплаты (полностью или частично) под предстоящую поставку товаров (выполнение работ, оказание услуг), передачу имущественных прав налогоплательщик обязан выставить покупателю счет-фактуру с показателями согласно пункту 5.1 статьи 169 НК РФ. Одним из показателей является наименование поставляемых товаров (описание работ, услуг), передаваемых имущественных прав. При этом в статье 169 НК РФ не указано, что следует указывать в этом показателе, если договор содержит большой перечень поставляемых товаров и невозможно определить, в счет каких именно товаров поступает предоплата? Минфин России в письме от 06.03.2009 № 03-07-15/39 разъяснил, что если в договоре дано обобщенное наименование поставляемых товаров и предусмотрена их отгрузка согласно заявке (спецификации), то в счетах-фактурах на аванс организация вправе указать также обобщенное наименование товаров или их групп (например, нефтепродукты, кондитерские изделия, канцелярские товары и т. п.). Однако это возможно, если спецификация оформляется после оплаты товара. В остальных случаях следует руководствоваться подпунктом 4 пункта 5.1 статьи 169 НК РФ, т. е. указывать в счетах-фактурах на аванс наименование товаров (описание работ, услуг), имущественных прав в соответствии с договором, заключенным между продавцом и покупателем.

В "1С:Бухгалтерии 8" поддерживаются оба варианта отражения наименования товаров. Рассмотрим, каким образом.

Вариант 1. Договор предусматривает определение спецификации товаров после их предварительной оплаты. В счете-фактуре на аванс достаточно вывести обобщенное наименование товаров (группы товаров).

В этом случае продавцу необходимо в форме договора с контрагентом заполнить реквизит (см. рис. 1).

Рис. 1

При поступлении предварительной оплаты от покупателя продавцу не следует заполнять реквизит Счет на оплату соответствующего платежного документа (рис. 2), даже если такой счет в информационной базе имеется.

Рис. 2

Значением графы 1 счета-фактуры на аванс в этом случае по умолчанию будет обобщенное наименование номенклатуры из договора с контрагентом (рис. 3).

Рис. 3

Вариант 2. Договор предусматривает разовую поставку товаров. Предварительная оплата производится в соответствии с утвержденной спецификацией. В счете-фактуре на аванс выводится наименование всех товаров.

В этом случае продавцу с помощью документа Счет на оплату покупателю следует выписать счет, предметом которого является согласованная спецификация.

При поступлении предварительной оплаты продавцу необходимо в реквизите Счет на оплату соответствующего платежного документа (Платежное поручение входящее (рис. 4), Платежный ордер на поступление денежных средств, Приходный кассовый ордер ) указать ссылку на документ Счет на оплату покупателю.

Рис. 4

Значением графы 1 счета-фактуры на аванс в этом случае по умолчанию будет номенклатура по данным счета на оплату покупателю.

При необходимости реквизиты счета на оплату можно указать вручную непосредственно в форме обработки .

На практике возможны ситуации, когда по тем или иным причинам спецификация товаров, которую необходимо указать в счете-фактуре на аванс, не совпадает с тем, что указано в счете на оплату покупателю. Для таких ситуаций предусмотрен режим заполнения списка (спецификации) вручную непосредственно в форме счета-фактуры (на аванс), созданного обработкой Регистрация счетов-фактур на аванс (рис. 5).

Рис. 5

В письме Минфина России от 06.03.2009 № 03-07-15/39 также даны разъяснения по вопросу правильного заполнения счетов-фактур на предоплату, если поставляемый товар облагается по разным ставкам (10 и 18 процентов). Предложено два варианта:

- выделить в отдельные позиции товары с разными ставками;

- указать обобщенное наименование товаров, но применить ставку налога 18/118.

В "1С:Бухгалтерии 8" первый вариант реализуется через указание ставки налога по каждой позиции счета на оплату и расшифровка поступившего платежа в виде списка (рис. 6).

Рис. 6

Если в предварительном порядке оплачиваются товары, облагаемые по разным ставкам и заранее не известна их спецификация, при заполнении поля Обобщенное наименование товаров для счета-фактуры на аванс формы договора с контрагентом необходимо указывать ссылку на элемент справочника Номенклатура со ставкой налога 18 %.

Срок выставления счетов-фактур на предоплату

По общему правилу, закрепленному в пункте 3 статьи 168 НК РФ, продавец должен выставить покупателю счет-фактуру на сумму предоплаты (полной или частичной) в течение пяти календарных дней после ее получения.

Вместе с тем, согласно разъяснениям Минфина России, приведенным в письме от 06.03.2009 № 03-07-15/39, этого можно не делать, если отгрузка товаров (выполнение работ, оказание услуг, передача имущественных прав) в счет полученной предоплаты производится также в течение указанных пяти дней.

Для непрерывных долгосрочных поставок товаров (оказания услуг) в адрес одного и того же покупателя (поставка электроэнергии, нефти, газа, оказание услуг связи и т. п.) из общего правила также предусмотрено исключение: счета-фактуры по частичной оплате в счет таких поставок выставляются покупателям не реже одного раза в месяц, не позднее 5-го числа месяца, следующего за истекшим месяцем.

При этом сумма предоплаты определяется как разница между полученной в соответствующем месяце оплатой и стоимостью отгруженных в течение этого месяца товаров (оказанных услуг).

По мнению ряда экспертов, позиция Минфина России о сроках выставления счетов-фактур на аванс является спорной. Имеющаяся судебная практика исходит из того, что платежи нельзя признать авансовыми, если оплата и отгрузка товара произошли в одном налоговом периоде. Поскольку налоговым периодом по НДС считается квартал (ст. 163 НК РФ), то на авансы, полученные в том квартале, в котором отгружен товар (выполнены работы, оказаны услуги), счета-фактуры продавец выставлять не должен.

В "1С:Бухгалтерии 8" поддерживается вариативность выписки счетов-фактур на аванс. Порядок выписки может быть установлен как для организации в целом, так и для конкретного договора с контрагентом.

Для организации в целом порядок регистрации счетов-фактур на аванс устанавливается в одноименном реквизите на вкладке НДС формы записи регистра сведений Учетная политика организаций .

Можно установить один из следующих вариантов:

- Регистрировать счета-фактуры на авансы всегда при получении аванса.

- Не регистрировать счета-фактуры на авансы, зачтенные в течение пяти календарных дней.

- Не регистрировть счета-фактуры на авансы, зачтенные до конца месяца.

- Не регистрировать счета-фактуры на авансы, зачтенные до конца налогового периода (Постановление Президиума ВАС РФ от 10.03.2009 № 10022/08).

- Не регистрировать счета-фактуры на авансы (п. 13 ст. 167 НК РФ).

Если в свойствах договора с контрагентом не указано иное, при выборе варианта Регистрировать счета-фактуры на авансы всегда при получении аванса при использовании обработки Регистрации счетов-фактурна аванс счета-фактуры будут создаваться по каждой поступившей сумме. Исключением являются суммы предоплаты, которые зачтены в день их получения. По таким поступившим суммам счета-фактуры на аванс обработкой не создаются.

Если организация хочет следовать разъяснениям Минфина России, то в параметрах учетной политики необходимо указать вариант Не регистрировать счета-фактуры на авансы, зачтенные в течение пяти календарных дней .

Третий вариант также соответствует разъяснениям Минфина России, но ориентирован на организации, осуществляющие непрерывные долгосрочные поставки товаров (оказание услуг) в адрес одного и того же покупателя.

Четвертый вариант предназначен для организаций, которые готовы противостоять возможным претензиям налоговых органов в части сроков выставления счетов-фактур на аванс.

Последний вариант предназначен для организаций, деятельность которых подпадает под действие пункта 13 статьи 167 НК РФ, т. е. тех, которые занимаются изготовлением товаров (работ, услуг) (по перечню, определяемому Правительством РФ) с длительностью производственного цикла свыше шести месяцев (перечень утвержден Постановлением Правительства РФ от 28.07.2006 № 468).

В случае получения предоплаты за указанные товары (работы, услуги) эти организации вправе определять момент возникновения налоговой базы как день отгрузки (передачи) этих товаров (выполнения работ, оказания услуг).

При этом обременением является наличие раздельного учета операций и сумм налога по приобретаемым товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, которые используются для осуществления операций по производству товаров (работ, услуг) длительного производственного цикла, от других операций.

По умолчанию установленный в параметрах учетной политики порядок применяется в отношении всех авансовых платежей, поступающих от покупателей.

Если договор с конкретным покупателем имеет особенности, связанные с характером деятельности, влияющие на порядок выставления счетов-фактур на авансы, то для этого договора можно установить индивидуальный порядок формирования счетов-фактур на аванс.

Для этого необходимо в форме договора с контрагентом снять флажок Регистрировать счета-фактуры в порядке, соответствующим учетной политике и выбрать порядок регистрации счетов-фактур на авансы по договору (рис. 7).

Рис. 7

Наименование организации в счете-фактуре

Постановлением Правительства РФ от 26.05.2009 № 451 были утверждены изменения в Правила ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость. Большинство внесенных изменений к моменту вступления "новых" правил в силу (9 июня 2009 года) уже поддерживалось в системе программ "1С:Предприятие", но одна новелла оказалось неожиданной. Она касается порядка заполнения строки 2 счета-фактуры. В соответствии с обновленными правилами в строке 2 необходимо указывать "...полное и сокращенное наименование продавца в соответствии с учредительными документами. При составлении счета-фактуры налоговыми агентами, указанными в пунктах 2 и 3 статьи 161 Налогового кодекса Российской Федерации, в этой строке указывается полное или сокращенное наименование продавца (указанного в договоре с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога" . История умалчивает, осознанно или нет, в первом предложении указан союз "и", а во втором - союз "или", но из буквального прочтения вытекает следующий вывод. Если организация составляет счет-фактуру в качестве налогоплательщика, то в графе 2 необходимо указывать два наименования: полное и сокращенное, а если в качестве налогового агента, то достаточно одного на выбор: полного или сокращенного. Принимая во внимание, что налоговые органы цепляются за любую возможность не принимать к вычету налог, если счет-фактура составлен не по "правилам", специалисты фирмы "1С" оперативно реализовали поддержку нового требования по заполнению графы 2. Для этого был модифицирован справочник Организации , в котором теперь выделены отдельные поля для сокращенного и полного наименования, и названы соответственно Сокращенное наименование (по учредительным документам ) и Полное наименование (по учредительным документам) .

В счетах-фактурах, выписанных до 9 июня 2009 года выводится наименование в соответствии с настройкой для печатных форм справочника Организации, а выписанных, начиная с 9 июня 2009 года - полное и сокращенное наименование в формате .

При этом для печати регламентированных отчетов используется полное наименование, а для вывода печатных форм первичных документов и отчетов можно выбрать сокращенное или полное наименование (рис. 8).

Рис. 8

Следует заметить, что история с союзами "и" и "или" получила продолжение. Практически с момента вступления в силу обновленных правил Минфин России "осознал", что в тексте допущена "опечатка", но поручил ФНС России "разъяснить" это налогоплательщикам. Больше месяца оба ведомства согласовывали текст, и, наконец, 14 июля 2009 года ФСН России выпустила письмо № ШС-22-3/564@, которое так и назвала "О порядке заполнения строки 2 счета-фактуры". Большая часть письма - это "лирика". То, ради чего выпускалось письмо, содержится в предпоследнем абзаце. В нем говорится, что "... если при заполнении строки 2 счета-фактуры налогоплательщиком НДС - продавцом указано только полное или только сокращенное наименования, соответствующие учредительным документам, то данный счет-фактура не может являться основанием для отказа в принятии к вычету суммы налога, предъявленной продавцом" . На эти разъяснения до внесения изменений непосредственно в текст Правил специалисты фирмы "1С" приняли решение пока не реагировать, поскольку письмо не является норматиным документом. Таким образом, указанный в реквизите Для печатных форм тип наименования организации (Сокращенное наименование или Полное наименование ) используется для печати всех форм первичных документов за исключением счета-фактуры.

Составление счетов-фактур на аванс

Выписка счетов-фактур на аванс производится с помощью документа Счет-фактура выданный . Его можно создать вручную на основании платежного документа, которым в информационной базе регистрирована поступившая от покупателя предварительная оплата, однако прибегать к такому способу следует только в исключительных случаях. Разработчики программы рекомендуют использовать для этого обработку Регистрация счетов-фактур на аванс .

Обработку данных можно выполнять как за один день, так и за период в зависимости от срока, в течение которого счет-фактура должен быть выставлен покупателю. Обработка Регистрация счетов-фактур на аванс позволяет создавать документы Счет-фактура выданный на аванс автоматически с учетом порядка регистрации, установленного в параметрах учетной политики и в договоре с контрагентом. Например, если в учетной политике или договоре предусмотрено, что счета-фактуры не формируются, если аванс зачтен в течение некоторого времени, то при выполнении обработки документы Счет-фактура выданный создаются только по тем авансам, по которым не было зачета и с даты поступления аванса прошел установленный срок (рис. 9).

Рис. 9

Если дата выписки счета-фактуры на аванс превышает дату, когда счет-фактура должен быть выписан, то строка с данными по этому авансу выделяется красным цветом. Для устранения допущенного нарушения следует вручную изменить дату выписки (регистрации) счета-фактуры.

Оплата и исполнение обязательств по договору могут произойти в течение одного дня. В этом случае счет-фактуру на аванс обработка не создает независимо от установленного порядка регистрации счетов-фактур на авансы.

При проведении документа на сумму налога формируется бухгалтерская проводка по дебету счета 76.АВ НДС по авансам и предоплатам и кредиту счета 68.02 Налог на добавленную стоимость . При этом дата проводки соответствует дате документа. В этой связи обращаем внимание на особенности применения правила "5 календарных дней". Напоминаем, что оно применяется только в отношении срока выставления (передачи) счета-фактуры покупателю (не путать с датой составления (выписки) счета-фактуры, которая указывается в графе 1). В "1С:Бухгалтерии 8" при регистрации счетов-фактур на аванс, полученных в течение налогового периода, датой составления счета-фактуры (датой документа Счет-фактура выданный ) по умолчанию в соответствии с рекомендациями Минфина России считается, приходящаяся на последний день срока, в течение которого счет-фактура должен быть выставлен покупателю.

Вместе с тем, если аванс поступил в последние дни налогового периода, то правило "5 календарных дней" игнорируется, и на поступившие авансы автоматически выписываются счета-фактуры с датой, приходящейся на последний день периода.

Это обусловлено тем, что сумму НДС аванса необходимо учесть при расчетах по налогу в периоде его получения.

В заключение заметим, что для ведения счетов-фактур в соответствии с новыми Правилами, разъяснениями Минфина России и ФНС России пользователям "1С:Бухгалтерии 8" необходимо обновить типовую конфигурацию "Бухгалтерия предприятия" на релиз 1.6.16.

Выставление счет-фактуры по базе 1С 8.3 Бухгалтерия

В программах 1С 8.3 есть всего два вида счетов-фактур:

- Счет-фактура выданный

- Счет-фактура полученный

Однако каждый имеет несколько вариантов.

Основные варианты счета-фактуры выставленного:

- На реализацию

- На аванс

- На аванс комитента

- Корректировочный

- Налоговый агент

Основные варианты счета-фактуры полученного:

- На поступление

- На аванс

- На аванс комитента

- Корректировочный

Все счета-фактуры в 1С можно сформировать на основании первичных документов – расходных и приходных накладных.

Выставление счета-фактуры на реализацию (выданный)

На рис.1 изображен документ реализации. Чтобы в 1С выписать и провести счет-фактуру, необходимо нажать кнопку внизу слева.

На рис.2 видим саму счет-фактуру, сформированную по данным документа реализации. Номер, дата, а также все остальные реквизиты заполняются автоматически. Пользователю остается указать способ хранения(автоматически устанавливается «на бумажном носителе»). Распечатать документ в 1С можно по кнопке «Печать» и выдать контрагенту.

Счета-фактуры выданные на аванс

Счета-фактуры на аванс регистрируются специальной обработкой, которая так и называется. Обычно их выставляют один раз в конце отчетного периода.

Прежде, чем перейти к самой обработке, настроим учетную политику в разделе «НДС» (рис.3).

Чтобы уменьшить количество выставляемых счетов, можно выбрать порядок регистрации, выделенный красной обводкой (рис.3). В этом случае счета-фактуры будут выписаны только на авансы, по которым не были отгружены товары на конец квартала.

Обработка вызывается из раздела «Помощник по учету НДС» (рис.4).

Там же есть пункт для регистрации счетов-фактур налогового агента. Напомним, что для ведения операций в роли налогового агента, необходимо выставить соответствующий признак в договоре.

Полученные счета-фактуры

Принципиальное отличие счетов-фактур полученных – необходимость правильно указать входящий номер и дату документа (формируются поставщиком).

Регистрация в 1С входящих счетов-фактур на аванс

Авансы поставщикам оформляются на основе документов списания наличных или безналичных денежных средств(рис.6).

Проведение корректировочных счетов-фактур

Для формирования корректировочных счетов-фактур разработаны специальные документы:

- Корректировка реализации

- Корректировка поступления

Рассмотрим пример корректировки приходной накладной (рис.7). Документ может быть создан как на основании поступления, так и на основании первичного счета-фактуры.

Предположим, стороны договорились об изменении цены закупки. Старая и новая цена указываются в в двух соседних строчках табличной части документа корректировки. Все остальное рассчитывается автоматически. В том числе автоматически регистрируется корректировочный счет-фактура, вручную придется указать только номер исправления или корректировки.

Аналогичным образом оформляются корректировки на реализацию.

Счета-фактуры «На аванс комитента» выставляются только для договоров с видом «С комитентом(принципалом)…»

Проверка полученных и выданных счетов-фактур в 1С

В заключение несколько слов о проверке выставленных и полученных счетов-фактур. В оследних версиях программ 1С появился замечательный отчет – «Экспресс-проверка ведения учета» (рис.8).

Этот отчет выводит первичные документы, по которым не зарегистрированы (или не выставлены) счета-фактуры, а также дает рекомендации по исправлению обнаруженных ошибок.

По материалам: programmist1s.ru

Каждый бухгалтер рано или поздно сталкивается с авансовыми платежами (будь то своим поставщикам или с авансами от покупателей) и в теории знает, что согласно требованиям НК РФ (ст. 154, п. 1; ст. 167, п. 1, пп. 2) с аванса необходимо исчислять НДС на дату его получения. О том, как это сделать на практике счёта-фактуры на аванс в программе 1С 8.3, - наша сегодняшняя статья.

Делаем первоначальные настройки

Заглянем в учётную политику компании и проверим, правильный ли режим налогообложения у нас указан: ОСНО. В разделе «Налоги и отчёты» в закладке «НДС» программа даёт нам выбор нескольких вариантов для регистрации счетов-фактур на аванс (рис. 1) (эта настройка нужна нам, когда мы выступаем в роли продавца).

Мы можем не регистрировать счета-фактуры на аванс в 1С, если:

- аванс был зачтён в пятидневный срок;

- аванс был зачтён до конца месяца;

- аванс был зачтён до конца налогового периода.

Наше право - выбрать любой из них.

Разберём зачёт выставленных авансов и авансов от покупателя.

Учёт в 1С авансов выданных.

Для примера возьмём торговую организацию ООО «Лютик» (мы), которая заключила договор с оптовой компанией ООО «ОПТ» на поставку товара. По условиям договора мы оплачиваем поставщику аванс в размере 70%. После чего получаем товар и расплачиваемся за него окончательно.

В БП 3.0 оформляем банковскую выписку «Списание с расчётного счёта» (рис. 2).

Обращаем внимание на важные детали:

- вид операции «Оплата поставщику»;

- договор (при оприходовании товара договор должен быть идентичен банковской выписке);

- процентную ставку НДС;

- зачёт аванса с НДС автоматически (иной показатель указываем в исключительных случаях);

- при проведении документа мы обязательно должны получить корреспонденцию 51 счёта с авансовым счётом поставщика, в нашем примере это 62.02. Иначе счёт-фактура на аванс в 1С не будет выписан.

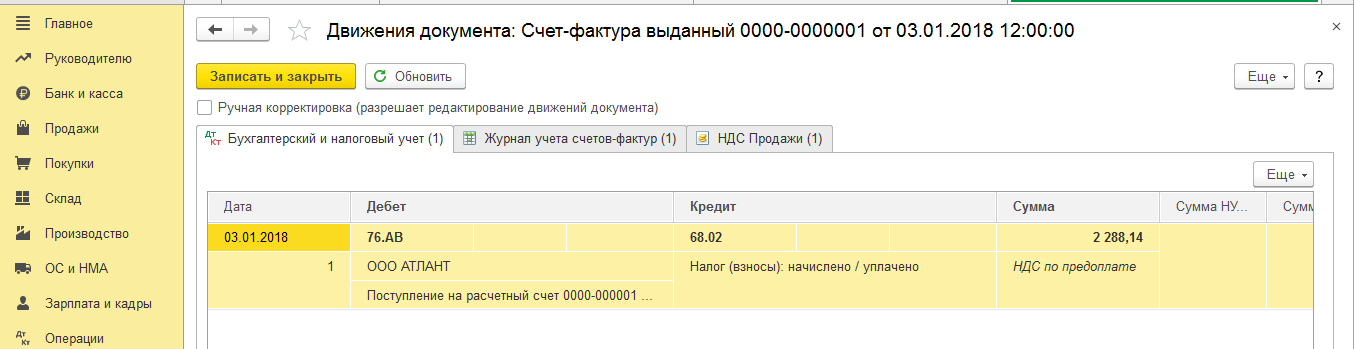

Получив оплату, ООО «ОПТ» выставляет нам авансовый счёт-фактуру, который мы также должны провести у себя в программе 1С (рис. 3).

На его основании мы вправе принять сумму НДС по авансу к вычету.

Благодаря галочке «Отразить вычет НДС в книге покупок» счёт-фактура автоматически попадает в книгу покупок, и при проведении документа мы получаем бухгалтерскую проводку с образованием счёта 76.ВА. Обратите внимание, что код вида операции 02 программой присваивается самостоятельно.

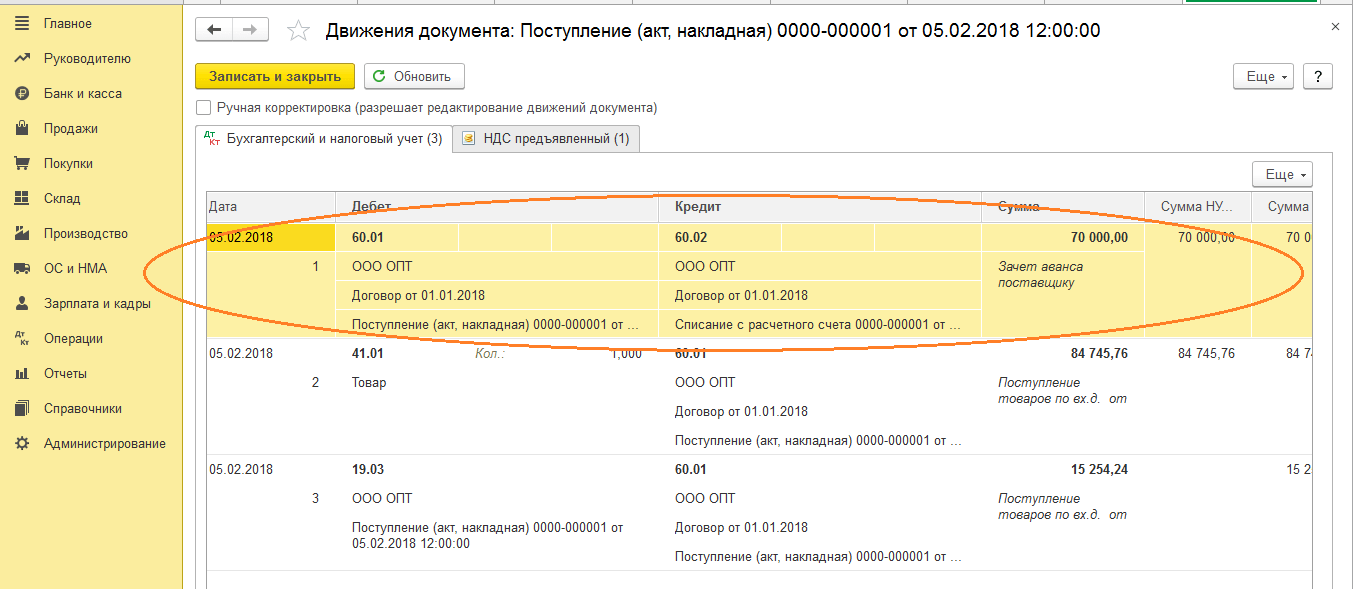

В следующем месяце ООО «ОПТ» отгружает нам товар, мы его приходуем в программе с помощью документа «Поступление товара», регистрируем счёт-фактуру. Счета учёта расчётов с контрагентом не исправляем, погашение задолженности выбираем «Автоматически». При проведении документа «Поступление товара» мы обязательно должны получить проводку по зачёту аванса (рис. 4).

При оформлении документа «Формирование записей книги продаж» за февраль мы получаем автоматическое заполнение вкладки «Восстановление НДС» (рис. 5), и эта сумма восстановленного НДС попадает в книгу продаж отчётного периода с кодом операции 22.

Для отражения окончательной оплаты поставщику можем скопировать и провести уже существующий документ «Списание с расчётного счёта», указав нужную сумму.

Формируем книгу покупок, где отражается сумма нашего вычета НДС по предоплате с кодом 02 и книгу продаж, где мы видим сумму восстановленного НДС после получения товара с кодом вида операции 21.

Учёт в 1С авансов полученных

Для примера возьмём знакомую нам организацию ООО «Лютик» (мы), которая заключила договор с фирмой ООО «Атлант» на оказание услуги по доставке товара. По условиям договора покупатель ООО «Атлант» оплачивает нам аванс в размере 30%. После чего мы оказываем ему необходимую услугу.

Методика работы в программе та же самая, как и в предыдущем варианте.

Оформляем поступление аванса в 1С от покупателя документом «Поступление на расчётный счёт» (рис. 6), с последующей регистрацией авансового счёта-фактуры, которая даёт нам бухгалтерские проводки по начислению НДС с аванса (рис. 7).

Зарегистрировать счёт-фактуру на аванс в 1С можно непосредственно из документа «Поступление на расчётный счёт», а можно воспользоваться обработкой «Регистрация счетов-фактур на аванс», которая расположена в разделе «Банк и касса». В любом случае она сразу попадает в книгу продаж.

В момент проведения документа «Реализация услуги» аванс покупателя будет зачтён (рис. 8), а при оформлении документа «Формирование записей книги покупок» (рис. 9) сумма НДС с аванса полученного будет принята к вычету, счёт 76.АВ закрыт (рис. 10).

Для проверки плодов своей работы бухгалтеру обычно достаточно сформировать книги покупок и продаж, а также проанализировать отчёт «Анализ учёта по НДС».

Работайте в 1С с удовольствием!

Если у вас остались вопросы по счетам-фактурам на аванс в 1С 8.3 - смело задавайте их нам на выделенную . работают 7 дней в неделю и помогут в самых сложных ситуациях в налоговом и бухгалтерском учёте.

Счет-фактура - документ, удостоверяющий фактическую отгрузку товаров или оказание услуг и их стоимость.

Счет-фактура выставляется (направляется) продавцом (подрядчиком, исполнителем) покупателю (заказчику) после окончательного приема покупателем (заказчиком) товара или услуг.

Назначение счёта-фактуры и его реквизиты

Счёт-фактура применяется только для налогового учета НДС.

Счёт-фактура - налоговый документ строго установленного образца (формата), оформляемый продавцом товаров (работ, услуг), на которого в соответствии с Налоговым Кодексом РФ возложена обязанность уплаты в бюджет НДС.

Счёт-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом сумм НДС к вычету.

Таким образом, счет-фактура - это документ, который выдается покупателю (заказчику) с двумя целями: первая цель - зафиксировать факт, что заказ или работа выполнена. Вторая цель - подтвердить сумму выплаченного НДС для того, чтобы потом его можно было зачесть.

Реквизиты счёта-фактуры законодательно закреплены в Налоговом Кодексе РФ.

В счете-фактуре в соответствии с НК РФ должны быть указаны:

1) порядковый номер и дата выписки счета-фактуры;

2) наименование, адрес и идентификационные номера налогоплательщика и покупателя;

3) наименование и адрес грузоотправителя и грузополучателя;

4) номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

5) наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания);

6) количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг), исходя из принятых по нему единиц измерения (при возможности их указания);

7) цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя , с учетом суммы налога;

8) стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога;

9) сумма акциза по подакцизным товарам;

11) сумма налога, предъявляемая покупателю товаров (работ, услуг) , имущественных прав, определяемая исходя из применяемых налоговых ставок;

12) стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога;

13) страна происхождения товара;

14) номер таможенной декларации.

Сведения, предусмотренные подпунктами 13 и 14 настоящего пункта, указываются в отношении товаров, страной происхождения которых не является Российская Федерация.

Порядок заполнения счета-фактуры

Счёт-фактура содержит в себе информацию о наименовании и реквизитах продавца и покупателя, перечне товаров или услуг, их цене, стоимости, ставке и сумме НДС, прочих показателях.

В строке (1) указывается дата составления счета-фактуры и его порядковый номер.

В строках (2), (2а), (2б), (6), (6а), (6б) указывается наименование, адрес продавца и покупателя, их ИНН и КПП. Наименования и адреса приводятся в соответствии с учредительными документами продавца и покупателя. При этом наименования можно указывать как полные, так и сокращенные.

В строках (3), (4) указывается наименование и почтовый адрес грузоотправителя и грузополучателя товаров. Если товар отгружает сам продавец, то в строке 3 можно написать "Он же". Если счет-фактура составлен по работам (услугам), в этих строках проставляется прочерк.

В строке (5) указывается номер и дата платежного документа, если под поставку был получен аванс. Если аванс был неденежным, то ставится прочерк.

В строке (7) указывается наименование валюты платежа и ее цифровой код по ОКВ.

В табличной части нужно последовательно заполнить следующие графы:

В графе 1 указывается наименование товаров (описание работ, услуг), как оно указано в договоре (накладной, акте).

В графах 2, 2а, 3, 4 указывается код и условное национальное обозначение единицы измерения товаров (работ, услуг) по ОКЕИ, количество (объем) товаров (работ, услуг) и цена за единицу измерения без НДС.

При этом в этих графах ставятся прочерки:

Если в договоре предусмотрена единица измерения, которой нет в разд. 1 или разд. 2 в ОКЕИ;

Если договором не определена единица измерения, например, при реализации работ (услуг);

Если единицу измерения указать невозможно, например, при аренде или лизинге.

В графе 6 пишется:

Если продажа товаров не облагается акцизом - "без акциза";

Если продажа товаров облагается акцизом - сумму акциза.

В графах 7, 8 указывается налоговая ставка (0%, 10%, 18%, 10/110, 18/118, "без НДС") и предъявляемая покупателю сумма НДС. Сумму НДС надо указывать в рублях и копейках - округлять ее нельзя.

В графах 5, 9 указывается общая стоимость товаров (работ, услуг), поставляемых по счету-фактуре без НДС и с учетом НДС.

Графы 10, 10а, 11 заполняются только при продаже импортных товаров. При продаже импортированных товаров в этих графах указывается цифровой код и краткое наименование страны происхождения товаров по ОКСМ и номер таможенной декларации, по которой отгруженные товары ввезены на территорию РФ. Если организация перепродает импортные товары, то в этих графах указываются сведения из счета-фактуры поставщика.

При этом в графах 10 - 11 ставятся прочерки:

Если отгружаются товары российского производства;

Если в счете-фактуре поставщика, у которого был куплен импортный товар, нет необходимой информации.

Счет-фактура подписывается руководителем организации и главным бухгалтером (или иными лицами, уполномоченными доверенностью или приказом руководителя).

Счет-фактура, составленный на бумаге, может быть заполнен на компьютере или от руки, а также частично на компьютере и частично от руки.

Электронный счет-фактура

Согласно российскому законодательству можно обмениваться электронными счетами-фактурами.

Электронный счёт-фактура должен быть передан только через специального оператора электронного документооборота в установленном ФНС формате.

Электронный счёт-фактура является юридически значимым оригиналом, как и его бумажный аналог.

Для подтверждения статуса такой документ должен быть подписан электронной подписью уполномоченного лиц.

Журналы учета полученных и выставленных счетов-фактур, книги покупок и продаж

Налогоплательщик обязан составлять счета-фактуры и вести на их основе журналы учета полученных и выставленных счетов-фактур, книги покупок и продаж, если операции подлежат налогообложению.

Так, при реализации товаров, предоставлении услуг (работ), передаче имущественных прав поставщики (исполнители) начисляют НДС путем выписки счета-фактуры. При этом поставщик регистрирует выписанный документ в книге продаж.

Покупатель при получении данного документа делает соответствующую запись в книге покупок, тем самым подтверждая свое право на применение вычета по НДС.

Суммы НДС, отображенные в этих книгах, впоследствии учитываются в налоговых декларациях.

Наряду с этим все выписанные и полученные счета-фактуры учитываются в специальных журналах учета полученных и выставленных счетов-фактур, которые ведут поставщики и покупатели.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме .

Счет-фактура: подробности для бухгалтера

- Заполнение счет-фактуры по новым правилам: какие требования контрагентов оправданы, а какие нет

Заполненным таким образом счетам-фактурам, мы не видим. Счет-фактура должен иметь строку... РФ). Однако ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам... РФ). В состав обязательных реквизитов счета-фактуры (корректировочного счета-фактуры) с 1 июля 2017 ... порядка заполнения соответствующих строк счета-фактуры. Адрес в счете-фактуре Из буквального толкования положений... и графы из утвержденной формы счета-фактуры, корректировочного счета-фактуры (п. 9 Правил, ...

- Составление брокером счетов-фактур при закупе товаров на бирже

Поставщика нефтепродуктов) счета-фактуры посредник-брокер выписывает два экземпляра счета-фактуры и нумерует... хронологией выставляемых им счетов-фактур. Брокер указывает дату счета-фактуры, выставленного продавцом... стоимость приобретенных нефтепродуктов в счете-фактуре поставщика нефтепродуктов может превышать количество... от поставщика счета-фактуры в журнале полученных и выданных счетов – фактур (часть... и выданных счетов – фактур. В этом документе проводится счет-фактура на комиссионное...

- Покупать провел счет-фактуру без лишних нулей в номере (152 вместо 000152), будет ли это ошибкой?

Налоговых последствий. Обоснование позиции: Счет-фактура является документом, служащим основанием для... Постановление N 1137)), номера присваиваются счетам-фактурам в хронологическом порядке (по возрастанию... стоящие перед цифрами номера счета-фактуры продавца при отражении счета-фактуры в книге покупок... НК РФ ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам... от порядка формирования порядковых номеров счетов-фактур, выставляемых продавцом при реализации...

- О начислении НДС и выставлении счетов-фактур в случае выполнения работ, не предусмотренных договором подряда

Первоначально составленный счет-фактуру? Оформить корректировочный счет-фактуру? Выставить заказчику второй обычный «отгрузочный» счет-фактуру на... первоначально составленный счет-фактуру? Оформить корректировочный счет-фактуру? Выставить заказчику второй обычный «отгрузочный» счет-фактуру на... в счета-фактуры. Согласно п. 7 Правил заполнения счета-фактуры исправления в счета-фактуры вносятся... выставленный заказчику работ счет-фактуру. О применении корректировочных счетов-фактур. Пунктом 10 ст...

- Что будет, если "упрощенец" выставит счет-фактуру?

Контрагентов в части предоставления счетов-фактур. Однако предоставление счетов-фактур может привести к необходимости... контрагентов в части предоставления счетов-фактур. Однако предоставление счетов-фактур может привести к необходимости... необходимо все-таки выставлять счет-фактуру. «Упрощенец» должен выставлять счет-фактуру, если компания выступает... , в котором выставлен счет-фактура, необходимо уплатить налог в бюджет. Счет-фактура фактически является...

- О выставлении счетов-фактур при применении УСНО

Собственной инициативе) счет-фактуру с выделенным НДС. Причем такие счета-фактуры им не нужно... 17338). Указанные последствия выставления «упрощенцем» счета-фактуры с выделенным НДС (уплата налога... указали, что НДС, отраженный в счетах-фактурах, выставленных при реализации организацией, применяющей... применения покупателем вычета НДС по счетам-фактурам, выставленным продавцом по операциям, освобожденным... в использовании вычетов на основании счетов-фактур, выставленных продавцом. Акцент на...

- Заполняем счета-фактуры по-новому

Сохранения формы счета-фактуры. Но Правила заполнения корректировочного счета фактуры, применяемого при... налога. Сохраняйте счета-фактуры. Скорректирован порядок хранения счетов-фактур и некоторых других... . Первоначальные, корректировочные и исправленные счета-фактуры, подтверждения оператора электронного документооборота, ... извещения покупателей о получении счета-фактуры (в том числе корректировочного, ... продавцом счетов-фактур в электронном виде клиент должен хранить счета-фактуры, выставленные...

- Оформление счетов-фактур: первая половина 2017 года

Каждому покупателю единый корректировочный счет-фактуру. Покупатель использует данный счет-фактуру для получения вычета... НК РФ ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговикам при... НК РФ, при выставлении счета-фактуры индивидуальным предпринимателем счет-фактура подписывается индивидуальным предпринимателем либо... п. 6 Правил заполнения счета-фактуры первый экземпляр счета-фактуры, составленный на бумажном носителе...

- Нужно ли отражать отражать в книге покупок счета-фактуры с пометкой "без НДС"?

Обязан составить счет-фактуру, вести журналы учета полученных и выставленных счетов-фактур, книги... исключены положения, определяющие особенности составления счетов-фактур при реализации товаров (работ, ... ведомства, запрета на составление счетов-фактур при осуществлении освобожденных от налогообложения... предусматривает выставление счета-фактуры, можно предположить, что оформление такого счета-фактуры не соответствует... на регистрацию таких счетов-фактур, полагаем, что полученные счета-фактуры могут быть и...

- НДС и счета-фактуры в 2017 году

Двух и более счетов-фактур, на практике же количество счетов-фактур может превышать... продаж. Изменения в оформлении счетов-фактур В счете-фактуре обязательно указывается код вида товаров... клиенту. Это сводный счет-фактура. Теперь экспедитор может перевыставлять счета-фактуры, тогда в графе... наступает момент выставить сводный счет-фактуру, то есть полученные счета-фактуры разбивают по инвесторам... В Журнале полученных и выставленных счетов-фактур регистрируются счета-фактуры, полученные до срока сдачи...

- О составлении застройщиком счетов-фактур для соинвесторов и дольщиков

Данных ситуациях оформлять счета-фактуры для соинвесторов (дольщиков)? Перевыставляя счета-фактуры в 2019 ... ответил так. Порядок оформления счетов-фактур застройщиком или заказчиком, выполняющим функции... данные счетов-фактур по СМР, выставленных подрядными организациями, и суммарные данные счетов-фактур... (инвестору). Иными словами, перевыставляя счета-фактуры дольщикам (инвесторам), застройщик указывает те... которые отражены в полученных им счетах-фактурах, выставленных подрядчиками, поставщиками и...

- О вычете НДС на основании сводного счета-фактуры техзаказчика

Застройщику-инвестору и соинвестору: сводный счет-фактуру; копии первичных документов, подтверждающих... приема оказанных услуг, накладные); копии счетов-фактур, выставленных продавцами (поставщиками и... и копии счетов-фактур) был представлен обществу одновременно со сводным счетом-фактурой; договор не... них напрямую первичные документы и счета-фактуры. Перечисленные обстоятельства позволили арбитрам... при отсутствии: сводного счета-фактуры; копий первичных документов и счетов-фактур; акта приема-передачи...

- Новая форма счетов-фактур с 01.10.2017

Статьи 169 Налогового кодекса РФ счет-фактура – это документально оформленное основание, ... июля изменения коснулись формы счета-фактуры и корректировочного счета-фактуры. Эти изменения были прописаны... характер. Новые правила заполнения счета-фактуры предусматривают внесение в форму идентификатора... . Эти положения действуют, если счет-фактуру составляет экспедитор, застройщик или заказчик... называемые, «сводные» счета-фактуры, в которых нужно указывать информацию счетов-фактур сторонних перевозчиков. ...

- Как правильно зарегистрировать счет-фактуру, если он содержит НДС 0% и НДС, не принимаемый к возмещению

Перевозок))? Как правильно зарегистрировать счет-фактуру, если он содержит НДС... к следующему выводу: Указанный счет-фактуру или железнодорожный билет регистрировать в... НДС и предназначена для регистрации счетов-фактур и документов (чеков) ... в книге покупок регистрируются счета-фактуры либо заполненные в установленном порядке... изложенное, считаем, что указанный счет-фактуру или железнодорожный билет регистрировать в... при заполнении декларации данные такого счета-фактуры не учитывались*(2). Рекомендуем...

- Можно ли принять к вычету НДС по счет-фактуре устаревшей формы после 01.07.2017?

Документу. Обоснование позиции: Напомним, что счет-фактура является документом, служащим основанием для... июля 2017 года в счетах-фактурах и корректировочных счетах-фактурах должен быть указан идентификатор... ;, как в форму счета-фактуры, так и форму корректировочного счета-фактуры. По нашему мнению... .2017 является обязательным реквизитом формы счета-фактуры, в случае отсутствия идентификатора данный... по прежнему формату (формат корректировочного счета-фактуры, применяемого при расчетах по налогу...

Начинаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня рассмотрим тему: «Исправленный счет-фактура».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим.

Немного теории

В отличие от корректировочного счета-фактуры, исправленный счет-фактура используется для исправления ошибок, допущенных при заполнении первичного счета-фактуры.Исправления вносятся только в тех случаях, когда обнаружены именно ошибки заполнения, например:

- опечатки,

- неверные реквизиты,

- перепутаны налоговые ставки.

Номер и дата исправленного счета-фактуры полностью совпадают с первичным документом, но в нём дополнительно указывается номер и дата исправления.

Нумерация исправлений ведётся в пределах первичного счета-фактуры от 1 и до бесконечности.

Рассмотрим возможные ситуации на примерах.

Исправление на стороне продавца

01.01.2016 мы (ООО "НДС") отгрузили ООО "Покупатель" 2 кондиционера по цене 15 000 рублей каждый (включая НДС).При этом мы выставили покупателю первичный счет-фактуру №1 от 01.01.2016, в котором допустили опечатку, указав вместо двух 3 кондиционера.

Выставляем первичный счет-фактуру

Заходим в раздел "Продажи" пункт "Реализация (акты, накладные)":Создаём и заполняем новый документ "Реализация (товары)":

Проводим его, а затем выписываем счет-фактуру (кнопка внизу документа):

Ошибку обнаружили в том же налоговом периоде (у продавца)

Свою ошибку мы обнаружили 10 января, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).Выставляем исправленный счет-фактуру в том же налоговом периоде (у продавца)

Снова заходим в раздел "Продажи" пункт "Реализация (акты, накладные)":

Выделяем созданную ранее реализацию левой кнопкой мыши, а затем выбираем пункт "Создать на основании" (может быть скрыта в пункте "Ещё") и далее пункт "Корректировка реализации":

Заполняем корректировку реализации:

При этом обратите внимание на несколько моментов:

- Вид операции "Исправление в первичных документах".

- Исправление №1 от 10.01.2016.

- Количество 2.

Смотрим книгу продаж в том же налоговом периоде (у продавца)

Формируем книгу продаж за 1 квартал:

И видим, что первичный счет-фактура аннулирован (методом сторно):

Исправленный счет-фактура попал в книгу продаж:

При этом там же указаны номер и дата исправления:

Ошибку обнаружили в другом налоговом периоде (у продавца)

Свою ошибку мы обнаружили 01 апреля, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).Выставляем исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае (выставление исправленного счета-фактуры в другом налоговом периоде) исправление вносится через дополнительный лист книги продаж 1 квартала.

Открываем книгу продаж за 1 квартал:

Нажимаем в ней "Показать настройки":

Отмечаем галку "Формировать дополнительные листы" за текущий период:

Формируем книгу продаж и вместо основного раздела указываем "Дополнительный лист за 1 квартал 2016 года":

Вот аннулирование первичного счета-фактуры:

А вот исправленный счет-фактура с указанием номера и даты исправления:

Исправление на стороне покупателя

01.01.2016 мы (ООО "НДС") получили от ООО "Поставщик" 2 кондиционера по цене 15 000 рублей каждый (включая НДС).При этом мы получили первичный счет-фактуру №1 от 01.01.2016, в котором была допущена опечатка (указано 3 кондиционера вместо 2).

Заносим первичный счет-фактуру

Заходим в раздел "Покупки" пункт "Поступление (акты, накладные)":

Создаем и заполняем новый документ "Поступление (товары)":

Регистрируем первичный счет-фактуру внизу документа:

Ошибку обнаружили в том же налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 10 января, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).Заносим исправленный счет-фактуру в том же налоговом периоде (у покупателя)

Снова заходим в раздел "Покупки" пункт "Поступление (акты, накладные)":

Выделяем созданное ранее поступление левой кнопкой мыши, а затем выбираем пункт "Создать на основании" (может быть скрыта в пункте "Ещё") и далее пункт "Корректировка поступления":

Заполняем корректировку поступления следующим образом:

На закладке "Товары" указываем верное количество:

Проводим документ и регистрируем исправленный счет-фактуру:

Делаем запись в книгу покупок в том же налоговом периоде (у покупателя)

Заходим в раздел "Операции" пункт "Помощник по учету НДС":

Указываем период "1 квартал" а затем открываем формирование записей книги покупок:

Нажимаем кнопку "Заполнить документ":

Закладка "Приобретенные ценности" автоматически заполнятся нашим поступлением, с указание даты получения счет-фактуры 10.01.2016 (дата исправления):

Проводим документ, а затем формируем книгу покупок за 1 квартал:

Первичный счет-фактура аннулирован, новый (исправленный) счет-фактура внесен.

Ошибку обнаружили в другом налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 01 апреля, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).Заносим исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае аннулирование первичного счета-фактуры производится через дополнительный лист книги покупок за 1 квартал:

А исправленный счет-фактура вносится в книгу покупок 2 квартала через записи в книгу покупок.

Для этого открываем "Помощник по учету НДС" за 2 квартал:

И открываем операцию "Формирование записей книги покупок":

В открывшейся форме нажимаем кнопку "Заполнить документ":

Закладка "Приобретенные ценности" автоматически заполнилась исправленным счетом-фактурой от 01.04.2016:

Проводим документ, а затем формируем книгу покупок за 2 квартал:

Исправленный счет-фактура занесен в книгу покупок 2 квартала.